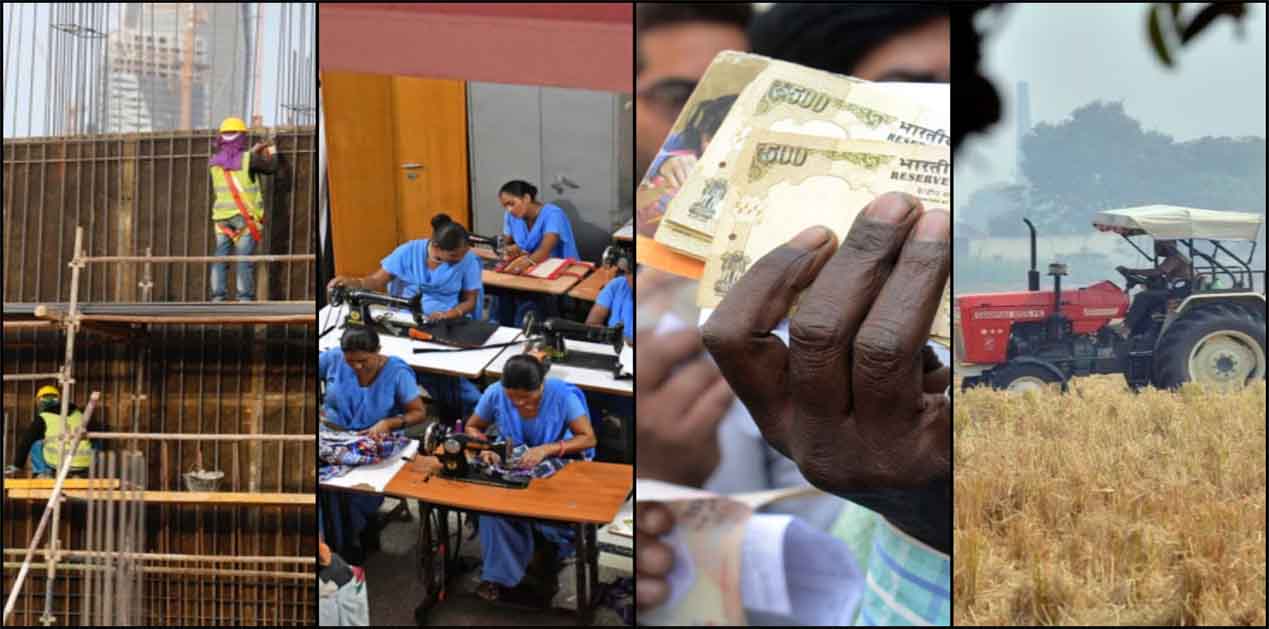

विमुद्रीकरण यानी नोटबंदी पर राजनीतिक शोरशराबे भरी मोदी-विरोधी राष्ट्रीय चर्चा में बहुआयामी सुधार के जो भी तत्व छूट गए थे या नजरअंदाज कर दिए गए थे, उनमें सबसे अहम तत्व वह भारी संकट था, जिससे नोटबंदी ने बचा लिया और जिसे उसने टाल दिया।

टल गया भारी संकट

भारत किस संकट से बचा है, यह जानने के लिए देखना पड़ेगा कि अमेरिका किस संकट में फंसा था। संपत्तियों की जिन फर्जी कीमतों ने 2001 से 2008 तक अमेरिका को उच्च वृद्धि की राह पर रखा था, उन्होंने अमेरिका और दुनिया को यह झांसा दे दिया कि कीमतें असली हैं और अंत में पूरी दुनिया 2008 के अभूतपूर्व वित्तीय तथा मौद्रिक संकट में फंस गई। संकट से निपटने के आपातकालीन उपाय - शून्य से ऋणात्मक ब्याज दरें और मुद्रा छापना, जिनके कारण वृद्धि का दौर चल रहा है, लेकिन नया संकट आरंभ हो सकता है - अब भी जारी हैं। लेकिन अमेरिका में 2008 से पहले जो हुआ, उसका 2016 में भारत में हो रही नोटबंदी की चर्चा से क्या लेना देना है? पढ़िए।

उन छह वर्षों के दौरान भारत में संपत्ति की कीमतें उनसे पहले के पांच वर्षों की तुलना में दस गुना बढ़ीं - पहले पांच वर्ष में 32 फीसदी बढ़ने वाले शेयर 311 फीसदी चढ़े; 38 फीसदी चढ़ने वाला सोना 320 फीसदी चढ़ा और विभिन्न स्थानों पर जमीनें पहले पांच वर्ष के 21 फीसदी की तुलना में 200 से 2,000 फीसदी तक बढ़ गईं। भारत में देशवासी 2004 से अमेरिका के कारण होने वाली इस वृद्धि को सच मानकर खुश होते रहे। लेकिन संपत्तियों की कीमत बढ़ने की असली वजह क्या थी? पहले पांच वर्ष में 15.3 फीसदी की मामूली दर से बढ़ने वाली धन की आपूर्ति बाद में वृद्धि वाले वर्षों के दौरान 18 फीसदी की दर से बढ़ी, लेकिन उससे संपत्ति की कीमतों में ऊंची उछाल का कारण पता नहीं चलता। फिर भारत में संपत्तियों की कीमत में अप्रत्याशित तेजी कैसे आई? इसका जवाब हैः नकदी - खास तौर पर बड़े नोटों में अभूतपूर्व वृद्धि, भारतीय रिजर्व बैंक के मुताबिक जिनका एक तिहाई हिस्सा बैंकों से बाहर चल रहा था। सकल घरेलू उत्पाद (जीडीपी) की तुलना में छपे हुए नोटों का अनुपात भी संपत्ति महंगी होने के दौर में तेजी से बढ़ा। अप्रैल, 2015 और सितंबर, 2016 के बीच केवल 18 महीने में 4.8 लाख करोड़ रुपये कीमत के 500 और 1,000 रुपये के नोट बढ़ गए! 1,000 रुपये के नोटों के लिए भूख बढ़ती चली गई और 2014-15 में 150 करोड़ नोटों से बढ़कर 2015-16 में 180 करोड़ नोट तथा 2016-17 में 220 करोड़ नोटों तक पहुंच गई। बैंकों के अंधाधुंध कर्ज ने 2008 तक अमेरिका के साथ जो किया था, बिना विचारे बड़े नोटों की छपाई ने भारत के लिए वही किया। 2015-16 में नोटों की छपाई की जो दर थी, उससे अगले 72 महीनों में यानी 2022 तक बड़े नोट दोगुने होकर 36 लाख करोड़ रुपये तक पहुंच जाते और रफ्तार बढ़ती तो 41 लाख करोड़ रुपये के नोट हो जाते। इससे देश की वित्तीय व्यवस्था तहस-नहस हो जाती। नजरों से परे मौजूद इतनी भारी नकदी के कारण आसन्न संकट से बचने के लिए, नकदी से लबरेज अर्थव्यवस्था को कम नकदी वाली अर्थव्यवस्था में बदलने के लिए और बैंकों से बाहर चल रही अतिरिक्त नकदी को हटाने के लिए नोटबंदी अपरिहार्य हो चली थी। नोटबंदी पर चल रही शोर भरी बेतुकी बहस में इस बेहद महत्वपूर्ण पहलू को पूरी तरह नजरअंदाज कर दिया गया।

नोटबंदीः बहुआयामी सफलता

जो कहा जा रहा है, उससे उलट नोटबंदी लगभग 3.35 लाख करोड़ रुपये की नजर से दूर घूमती नकदी को कर के दायरे में लाने में सफल रही है, जिसके बड़े हिस्से की अब कर संबंधी जांच चल रही है। नोटबंदी ने व्यक्तिगत कर के आधार में 20 फीसदी तक बढ़ा दिया है, 2017-18 के लिए अग्रिम कर संग्रह 42 फीसदी तक बढ़ा है और स्वतः आकलन कर (पिछले वर्ष के लिए इस वर्ष जमा किया जाने वाला) 34 फीसदी तक बढ़ गया है। इस तरह नोटबंदी अच्छे खासे काले धन को खातों में लाने और बेहतर कर अनुपालन सुनिश्चित करने में सफलता हासिल की है। नोटबंदी की एक अद्भुत उपलब्धि कुल नकद भंडार में और जनता के पास मौजूद नकदी में कमी आना है। कुल मिलाकर नकदी का भंडार 17.1 लाख करोड़ रुपये से घटकर 15.1 लाख करोड़ रुपये रह गया है यानी 2 लाख करोड़ रुपये कम हो गया है। नोटबंदी के बगैर यह भंडार 22 लाख करोड़ रुपये तक पहुंच गया होता यानी 4.9 लाख करोड़ रुपये उसमें बढ़ गए होते। इसी तरह जनता के पास मौजूद नकदी में भी 2.1 लाख करोड़ रुपये कम हो गए। यदि नोटबंदी का दखल नहीं होता तो जनता के पास नकदी में 6.6 लाख करोड़ रुपये बढ़ गए होते। नोटबंदी के कारण जनता के पास मौजूदा नकदी नाटकीय रूप से कम हो गई और बैंकों में जनता की जमाएं उतनी ही नाटकीयता के साथ बढ़ गईं तथा 97 लाख करोड़ रुपये से बढ़कर 114.2 लाख करोड़ रुपये तक पहुंच गईं।

जनता के पास नकदी घटेगी और बैंकों के पास जमाएं बढ़ेंगी तो नाटकीय तरीके से विपरीत वृहद आर्थिक प्रभाव पड़ेगा। जनता के पास नकदी होने से काले धन की अर्थव्यवस्था को ताकत मिलती है। बैंकों में जमा से औपचारिक तथा संगठित क्षेत्र को धन मिलता है। इसके साथ ही आंशिक भंडार (फ्रैक्शनल रिजर्व) मॉडल के अनुसार बैंकों से अंदर-बाहर होने वाला धन करीब छह गुना हो जाता है। बंद किए गए नोट, जिनमें काला धन भी शामिल है, बैंकों में पहुंचने के कारण पहले ही ब्याज दरों में कमी आ चुकी है और उधार देने योग्य धन बहुत बढ़ चुका है, जिसके कारण नकदी की किल्लत से जूझ रहे बैंकों केा बहुत राहत मिली है। घरों का धन बैंकों में पहुंचने के कारण पारिवारिक वित्तीय जमाओं में जबरदस्त वृद्धि हुई और 2016 तक के पांच वर्षों में सकल राष्ट्रीय प्रयोज्य आय (खर्च करने के लिए उपलब्ध आय) की 10.5 फीसदी के औसत पर रहने वाली जमाएं 2017 में 11.8 प्रतिशत तक पहुंच गईं। नकदी को संपत्तियों की कीमतें नहीं बढ़ाने दी गईं तो निश्चित रूप से जीडीपी वृद्धि को झटका लगेगा, लेकिन निकट भविष्य में लगने वाले इस झटके बाद अर्थव्यवस्था संपत्ति की कीमतों में वृद्धि के कारण हो रही रोजगाररहित वृद्ध के बजाय रोजगार वाली वृद्धि की तरफ मुड़ जाएगी। जनता के पास से धन निकालने और उसे बैंकों में जमा कर देने से देश के विभिन्न हिस्सों में जमीन की कीमतें धराशायी हो गई हैं। इसका प्रभाव रियल्टी और आवासीय क्षेत्र में साफ दिख रहा है, जहां जमीन की कीमतों में वृद्धि के कारण 2012 से ही आवायी क्षेत्र ठहरा हुआ है।

नकली वृद्धि को थामिए, असली वृद्धि लाइएः आवास क्षेत्र का उदाहरण

नोटबंदी की पहली चोट धन के कारण हो रही वृद्धि पर पड़ना स्वाभाविक था। इसमें कोई संदेह ही नहीं कि जब भारी मात्रा में नकदी अर्थव्यवस्था से निकाली जाएगी तो वृद्धि पर असर पड़ेगा। लेकिन नोटबंदी में जो बात एकदम स्पष्ट थी, उसी को इसके खिलाफ आरोप बना लिया गया। लेकिन अर्थव्यस्था को सही राह पर लाने के लिए इस कड़वी गोली को खाने के अलावा कोई और चारा ही नहीं था। अब देखिए, संपत्ति बाजार पर इसने कैसा असर डाला है, जिसमें वृद्धि की गुणवत्ता को वास्तविक वृद्धि का संकेत माना जाता है। स्वतंत्र अनुसंधान कंपनी लायसेस फोरास के एक अध्ययन में पता चला कि मकान खरीदने की क्षमता तथा उनकी कीमतों के सूचकांक जनवरी, 2005 में 100 पर थे यानी दोनों बराबर थे। उसके बाद उनमें अंतर आना आरंभ हुआ और मार्च, 2014 में मूल्य सूचकांक 529 तक पहुंच गया और खरीदने की क्षमता का सूचकांक 173 पर ही रहा यानी लगभग तीन गुना का अंतर आ गया। जमीन की ऐसी कीमतों ने रियल एस्टेट की अर्थव्यवस्था में ठहराव ला दिया और बाद में कीमतें भी ठहर गईं। लायसेस फोरास ने कहा कि खरीदने की क्षमता और कीमतों में बीच अंतर की वजह नकदी के कारण बढ़ी अटकलें या सट्टेबाजी थी। नकदी जमीन के बाजार पर तो हावी थी ही, पहले खरीदार के हाथों से बिकने वाले मकानों के बाजार में भी इसका बोलबाला था। करीब दो-तिहाई मकान इसी बाजार में बिकते हैं।

अध्ययन में कहा गया कि “एकदम सही वक्त” पर हुई नोटबंदी ने जमीन की कीमतें 30 फीसदी गिरा दीं क्योंकि नकदी कम हो गई। जमीन की कीमतों में अटकलों के कारण मकान बनाना मुश्किल हो गया था, नोटबंदी के कारण वह भी सस्ता हो गया क्योंकि किफायती मकानों की मांग बढ़ रही है। लायसेस फोरास ने यह भी कहा कि भारत के शीर्ष आठ शहरों में मकानों की बिक्री बढ़ी है और नोटबंदी के बाद उनमें कुल 28 फीसदी वृद्धि देखी गई है। सबसे ज्यादा वृद्धि किफायती मकानों में हुई है, जहां एचडीएफसी के कारण हरेक मकान पर औसतन 26 लाख रुपये का ऋण लिया जा रहा है। वर्ल्ड प्रॉपर्टी गाइड (18 मई, 2017) ने भी सस्ते मकानों की बिक्री में वृद्धि देखी, जिसके कारण आवास क्षेत्र में सुधार आया। रियल एस्टेट डेवलपरों के संगठन क्रेडाई ने कहा कि नोटबंदी से आगे जाकर संगठित डेवलपरों को उचित कीमतों पर जमीन खरीदने में मदद मिलेगी क्योंकि उस जमीन के लिए वे लोग होड़ में नहीं होंगे, जो काले धन को जमीन में लगाते हैं। क्रेडाई ने कहाः “इससे अधिक किफायती मकान बनाने में तथा 2022 तक सभी के लिए आवास का लक्ष्य प्राप्त करने में मदद मिलेगी।” नए रियल एस्टेट कानून और जीएसटी से उथलपुथल मचने के बाद भी आवास बाजार में सुधार दिखा है। रियल्टी उद्योग में कीमतों में कमी को पूरी तरह अनदेखा कर दिया गया है और बहस वापस आए नोटों की संख्या तक ही सिमट गई है।

लेकिन दो आपत्तियां

किंतु आगे की कार्यवाही गलत हुई और एनपीए के लापरवाही भरे नियम बने तो नोटबंदी से हासिल हुआ सब कुछ खत्म हो सकता है। नोटबंदी आज का बड़ा निवेश है, जिसका प्रतिफल भविष्य में मिलेगा। मुसीबतों के साथ हासिल किए गए इसके फायदों को गंवाना नहीं चाहिए। नोटबंदी की अवधारणा में एक बड़ी भूल हुई थी। नोटबंदी से ठीक पहले घोषित की गई स्वैच्छिक आय घोषणा योजना को इसके साथ जोड़ा जाना चाहिए था ताकि जिनके पास काली नकदी थी, वे उसकी घोषणा कर देते और उसे बेनामी खातों में जमा नहीं करते, जिस पर कर वसूलने में समय लग जाएगा। इससे नोटबंदी की सफलता को बंद हुए उन नोटों की संख्या से भी नहीं जोड़ा जाता, जो बैंकों तक नहीं पहुंचे। उसके बजाय काले धन पर वसूले गए कर को सफलता की असली कसौटी माना जाता। नोटबंदी के बाद की कार्यवाही पर दो आपत्तियां हैं। पहली, नोटबंदी ने नकदी का समूचा भंडार बैंकों तक पहुंचा दिया है और जीडीपी की तुलना में नकदी का अनुपात भी 13 फीसदी से घटाकर 10 फीसदी से भी कम कर दिया है। लेकिन इससे असंगठित क्षेत्र पर करारी चोट पड़ी, जो लगभग पूरा का पूरा काले धन से ही चलता है। देश के जीडीपी में 50 फीसदी योगदान करने वाले और 90 फीसदी गैर कृषि रोजगार देने वाले असंगठित क्षेत्र के लिए काले धन का स्रोत बंद कर देने से वृद्धि दर और रोजगार में कमी आई है। यदि मुद्रा योजना को नोटबंदी से पहले उसके वास्तविक स्वरूप में क्रियान्वित किया गया होता तो इससे बचा जा सकता था। लेकिन ऐसा न तो तब हुआ और न ही अब हो रहा है। नोटबंदी के बाद सूक्ष्म और छोटे कारोबारियों को इस संकट से बचाने के लिए कुछ नहीं किया जा रहा है।

इसका वृद्धि और नौकरियों पर असर पड़ रहा है। दूसरी बात, बैंक जमाओं में 70 फीसदी हिस्से वाले सरकारी बैंकों को एनपीए के उन नियमों के कारण लकवा ही मार गया है, जो भारत के लिए एकदम अनुचित बेसम नियमों से उठा लिए गए हैं। सरकारी बैंकों द्वारा उधारी लगभग रोक दिए जाने के लिए रिजर्व बैंक ही जिम्मेदार है। इससे मझोले और बड़े उद्योगों पर चोट पड़ी है। भारत को उधारी का ऐसा मॉडल चाहिए जो भारतीय परिस्थितियों के अनुसार भविष्य की व्यवहार्यता पर आधारित हो, नकदी के बेसल नियमों पर आधारित न हो क्योंकि बेसल नियम उन देशों के लिए उचित हैं, जहां पूंजी खाता परिवर्तनीयता लागू है और जिनके बैंकिंग क्षेत्र में विदेशी स्वामित्व की अनुमति है। भारत में ऐसा कुछ नहीं है और यहां 70 फीसदी बैंक संपत्तियों पर सरकारी बैंकों का नियंत्रण है। फिर भी रिजर्व बैंक बेसल नियम लागू कर भारतीय व्यापार को लगभग खत्म ही कर रहा है। और सरकार इस तमाशे को चुपचाप देख रही है। इतना ही नहीं, पुनर्गठन के लायक इकाइयों से संबंधित एनपीए मामलों को दिवालिया कानून के तहत लाना एनपीए के साथ निपटने का विनाशकारी तरीका है।

सरकार और रिजर्व बैंक को फोरेंसिक प्रक्रिया अपनानी होगी और वित्तीय बेईमानी के कारण बने एनपीए को नीति तथा बाजार के कारण बने एनपीए से अलग रखना होगा। वित्तीय बेईमानी वाले मामलों में सजा देनी होगी और बाद वाले एनपीए को व्यावहारिक होने पर पुनर्गठित करना होगा।

अंत में यदि मुद्रा को उसके वास्तविक स्वरूप में लागू नहीं किया जाता है, सरकारी बैंक एक बार फिर उधार देना शुरू नहीं करते हैं और रिजर्व बैंक बेसल नियमों को ताक पर रखकर नए सिरे से नीतियां नहीं बनाता है तो आने वाले महीनों और वर्षों में अर्थव्यवस्था गहरी मुश्किलों में फंस जाएगी। क्या रिवर्ज बैंक और मोदी सरकार सुन रहे हैं?

(लेखक राजनीतिक और आर्थिक मामलों पर लिखने वाले सुप्रसिद्ध स्तंभकार हैं।)

Translated by: Shiwanand Dwivedi (Original Article in English)

Image Source: https://thewire.in/104959/this-budget-will-not-relieve-the-shock-of-demonetisation-to-the-economy/

Post new comment